Tipuri de motive financiare, pentru ce sunt și exemple

motive financiare Acestea sunt indicatori cheie ai performanței financiare a unei companii, creați cu utilizarea sumelor numerice preluate din situațiile financiare pentru a obține informații importante despre o organizație.

Numerele găsite în situațiile financiare ale unei companii, care sunt bilanțul, situația veniturilor și situația fluxurilor de numerar, sunt utilizate pentru a efectua analize cantitative și a evalua lichiditatea, creșterea, marjele, ratele de rentabilitate, efectul de levier, rentabilitatea și evaluarea unei companii..

Când vine vorba de investiții, analiza informațiilor despre situațiile financiare este unul dintre cele mai importante elemente ale procesului de analiză fundamentală, dacă nu chiar cel mai important..

În același timp, numărul mare de numere din situațiile financiare ale unei companii poate fi uimitor și intimidant pentru mulți investitori. Cu toate acestea, prin analiza ratelor financiare, va fi posibil să se lucreze cu aceste numere într-un mod organizat..

Indice articol

- 1 Calcul și analiză

- 2 Tipuri și caracteristicile lor

- 2.1 Raporturile de lichiditate

- 2.2 Rapoarte de pârghie

- 2.3 Motive de eficiență

- 2.4 Rapoarte de rentabilitate

- 2.5 Rapoartele valorii de piață

- 3 Pentru ce sunt raporturile financiare?

- 3.1 Urmărirea performanței companiei

- 3.2 Faceți comparații ale performanței companiei

- 3.3 Utilizatori

- 4 Exemple

- 4.1 Rapoarte financiare cu contul de profit și pierdere

- 5 Referințe

Calcul și analiză

Calculul raporturilor financiare este relativ simplu. Cu toate acestea, înțelegerea și interpretarea a ceea ce spun despre statutul financiar al unei companii necesită un pic mai mult de muncă..

Companiile înființate au adesea câțiva ani de bilanț și date din situația veniturilor pentru a lucra cu analiza raționamentului.

Calculul rapoartelor financiare pentru diferite perioade, fie trimestrial, fie anual, ajută la urmărirea tendințelor utile în performanța operațională a companiei..

Tipuri și caracteristicile acestora

Rapoarte de lichiditate

Sunt rapoarte financiare care măsoară capacitatea unei companii de a-și plăti obligațiile financiare pe termen scurt și lung. Cele mai frecvente rate de lichiditate financiară includ următoarele.

Raportul curent

Raportul actual măsoară capacitatea unei companii de a plăti datorii pe termen scurt cu active circulante:

Raport curent = active circulante / pasive curente.

Motiv rapid

Raportul rapid măsoară capacitatea unei companii de a plăti datorii pe termen scurt cu active rapide:

Raport rapid = (active circulante - stocuri) / pasive curente.

Raportul fluxului de numerar operațional

Este o măsură de câte ori o companie poate plăti datorii curente cu numerarul generat într-o perioadă dată:

Raportul fluxului de numerar operațional = fluxul de numerar operațional / pasivele curente.

Rapoarte de pârghie

Ele măsoară valoarea capitalului propriu care provine din datorii. Cu alte cuvinte, ratele de levier financiar sunt utilizate pentru a evalua nivelurile de datorie ale unei companii. Cele mai frecvente rapoarte financiare pentru efectul de levier includ următoarele:

Raportul datoriei / activelor

Măsoară valoarea relativă a activelor unei companii care sunt furnizate datorită datoriei:

Raportul datoriei / activelor = total pasive / active totale.

Raportul datorii / capitaluri proprii

Raportul datorii / capitaluri proprii calculează ponderea datoriei totale și a datoriilor financiare față de capitalul propriu al acționarilor:

Raport datorie / capitaluri proprii = Total datorii / Capitaluri proprii.

Rata de acoperire a dobânzii

Raportul de acoperire a dobânzii determină cât de ușor o afacere își poate plăti cheltuielile cu dobânzile:

Rata de acoperire a dobânzii = venitul operațional / cheltuielile cu dobânzile.

Raportul acoperirii serviciului datoriei

Raportul de acoperire a serviciului datoriei determină cât de ușor o afacere își poate plăti obligațiile datoriei:

Raportul de acoperire a serviciului datoriei = profitul operațional / serviciul datoriei totale.

Motive de eficiență

Sunt cunoscuți și sub indici de activitate financiară. Acestea sunt utilizate pentru a măsura cât de bine o companie își folosește activele și resursele. Cele mai frecvente rapoarte de eficiență financiară includ următoarele.

Raportul cifrei de afaceri a activelor

Raportul de rotire a activelor măsoară capacitatea unei companii de a genera vânzări din active:

Raportul cifrei de afaceri a activelor = vânzări nete / active totale.

Raportul cifrei de afaceri din inventar

Măsoară de câte ori inventarul unei companii este vândut și înlocuit într-o perioadă dată:

Raportul cifrei de afaceri a inventarului = costul mărfurilor vândute / inventarul mediu.

Raportul cifrei de afaceri a creanțelor

Măsurează de câte ori o companie poate converti conturile de primit în numerar într-o anumită perioadă:

Raportul Cifrei de Afaceri a Creanțelor = Vânzări nete de credit / Creanțe medii.

Zile de vânzare în inventar

Zilele de vânzări în raport de inventar măsoară numărul mediu de zile pe care o companie le menține în inventarul său înainte de a-l vinde clienților:

Zile de vânzări în inventar = raportul de 365 de zile / cifra de afaceri.

Motive de rentabilitate

Ele măsoară capacitatea unei companii de a genera venituri în raport cu veniturile, activele din bilanț, costurile de funcționare și capitalul. Cele mai comune raporturi financiare pentru rentabilitate includ următoarele.

Raportul profitabilității brute

Comparați profitul brut al unei companii cu vânzările sale nete pentru a arăta cât de profit obține o companie după ce a plătit costul mărfurilor vândute:

Raportul profitabilității brute = profitul brut / vânzările nete.

Raportul rentabilității operaționale

Raportul profitabilității operaționale compară venitul operațional al unei companii cu vânzările sale nete pentru a determina eficiența operațională:

Raportul rentabilității operaționale = rentabilitatea operațională / vânzările nete.

Raportul rentabilității activelor

Raportul randamentului activelor măsoară eficiența cu care o companie își folosește activele pentru a genera profituri:

Raportul rentabilității activelor = randament net / active totale.

Raportul rentabilității asupra capitalului propriu

Raportul randamentului capitalului propriu măsoară eficiența cu care o companie își folosește capitalul propriu pentru a genera profituri:

Raportul randamentului capitalului propriu = randament net / capital propriu.

Rapoartele valorii de piață

Acestea sunt utilizate pentru a evalua prețul acțiunilor unei companii. Cele mai frecvente rapoarte ale valorii de piață includ următoarele.

Raportul contabil pe acțiune

Raportul contabil pe acțiune calculează valoarea pe acțiune a unei companii pe baza capitalului disponibil acționarilor:

Raportul valorii contabile pe acțiune = capital propriu / Total acțiuni restante.

Raportul randamentului dividendelor

Raportul randamentului dividendelor măsoară valoarea dividendelor atribuite acționarilor în raport cu valoarea de piață pe acțiune:

Raportul randamentului dividendelor = dividende pe acțiune / prețul acțiunii.

Raportul câștigurilor pe acțiune

Raportul câștigurilor pe acțiune măsoară valoarea venitului net câștigat pentru fiecare acțiune restantă:

Raportul câștigurilor pe acțiune = câștigurile nete / totalul acțiunilor restante.

Raportul preț-câștiguri

Raportul preț-câștiguri compară prețul acțiunilor unei companii cu câștigurile pe acțiune:

Raportul preț-câștig = prețul acțiunii / câștigurile pe acțiune.

Pentru ce sunt raporturile financiare?

Ratele financiare sunt instrumentele cele mai frecvente și răspândite pentru analiza situației financiare a unei companii. Motivele sunt ușor de înțeles și ușor de calculat. Ele pot fi, de asemenea, utilizate pentru a compara diferite companii din diferite industrii..

Deoarece un raport este pur și simplu o comparație matematică bazată pe proporții, atât companiile mari, cât și cele mici pot utiliza rapoarte pentru a le ajuta să își compare informațiile financiare..

Într-un fel, ratele financiare nu iau în considerare dimensiunea unei companii sau a unei industrii. Raporturile sunt doar o estimare aproximativă a poziției și performanței financiare.

Ratele financiare permit companiilor din toate industriile, dimensiunile și sectoarele să fie comparate pentru a-și identifica punctele tari și punctele slabe.

Urmărirea performanței companiei

Determinarea ratelor financiare se efectuează individual pe perioade, la fel ca și monitorizarea în timp a modificărilor valorilor acestora pentru a descoperi tendințele care se pot dezvolta într-o companie.

De exemplu, o creștere a raportului datorie-activ poate arăta că o companie este împovărată cu datorii și se poate confrunta în cele din urmă cu un risc de neplată..

Faceți comparații ale performanței companiei

Compararea raporturilor financiare cu cele ale principalilor concurenți se face pentru a verifica dacă compania în raport cu media din industrie are o performanță mai bună sau mai proastă..

De exemplu, compararea randamentului activelor între companii face mai ușor pentru un investitor sau analist să determine ce active ale companiei sunt utilizate cel mai eficient..

Utilizatori (editați)

Utilizatorii de rapoarte financiare includ atât părți interne, cât și externe ale companiei:

- Utilizatorii interni sunt proprietarii, echipa de management și angajații.

- Utilizatorii externi sunt investitori cu amănuntul, analiști financiari, concurenți, creditori, autorități de reglementare, autorități fiscale și, de asemenea, observatori din industrie.

Exemple

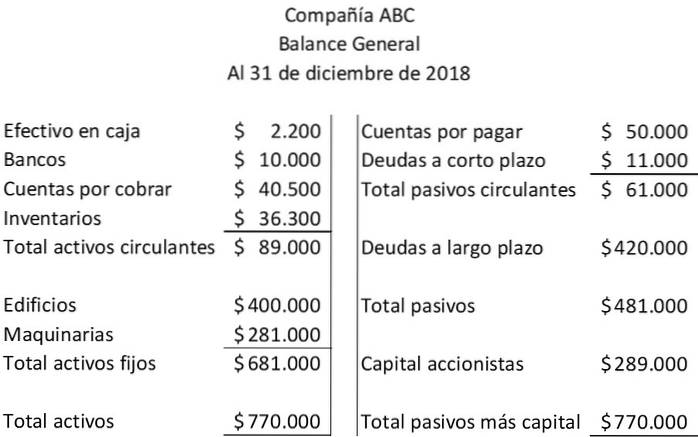

Analiza situațiilor financiare include ratele financiare. Pentru compania ABC, bilanțul și contul de profit și pierdere sunt prezentate:

Iată două rapoarte financiare care se bazează exclusiv pe valorile activelor circulante și pasivelor curente care apar în bilanțul companiei ABC:

Raport curent = active circulante / pasive curente = 89.000 USD / 61.000 USD = 1,46.

Raport rapid = (active circulante - stocuri) / pasive curente = (89.000 $ - 36.300 $) / 61.000 $ = 52.700 $ / 61.000 $ = 0.86.

Următorul raport financiar implică relația dintre două sume ale bilanțului: pasiv total și capital total:

Raport datorii / capitaluri proprii = Total datorii / Capitaluri proprii = 481.000 USD / 289.000 USD = 1,66.

În acest exemplu, pentru fiecare 1 USD contribuit de acționari, creditorii au contribuit cu 1,66 USD.

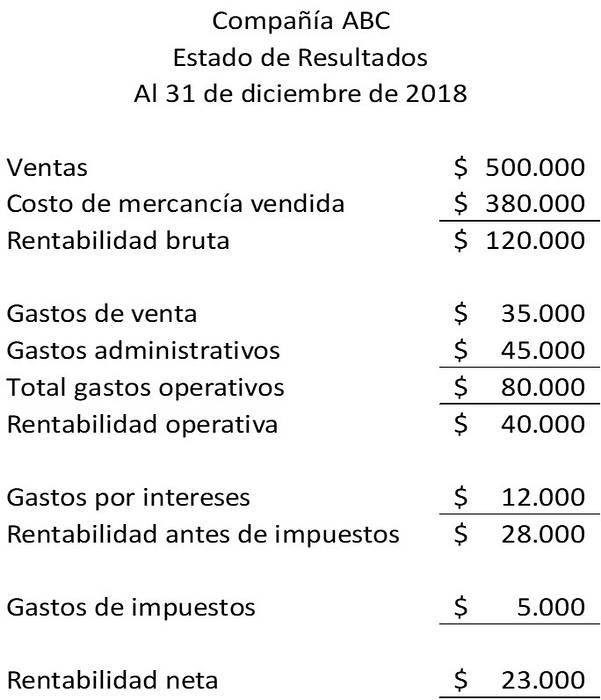

Motive financiare cu declarația de venit

Următoarele rapoarte financiare se referă la sumele din bilanț ale creanțelor și inventarului la sumele din contul de profit și pierdere. Pentru a ilustra aceste rapoarte financiare, avem următoarea declarație de profit și pierdere:

Raportul cifrei de afaceri din inventar = costul mărfurilor vândute / inventar mediu = 380.000 USD / 36.300 USD = 10,47 ori.

Raportul Cifrei de Afaceri a Creanțelor = Vânzări Nete de Credite / Creanțe Medii Creante = 500.000 USD / 40.500 USD = 12,35 ori.

Referințe

- CFI (2019). Rapoarte financiare. Preluat de pe: corporatefinanceinstitute.com.

- Richard Loth (2019). Tutorial privind raportul financiar. Luat de pe: investopedia.com.

- Cursul meu de contabilitate (2019). Analiza raportului financiar. Preluat de pe: myaccountingcourse.com.

- Inc (2019). Rapoarte financiare. Luat de pe: inc.com.

- Harold Averkamp (2019). Rapoarte financiare (explicație). Antrenor contabil. Preluat de pe: accountingcoach.com.

- Rosemary Peavler (2018). Analiza raportului financiar oferă informații valoroase despre afaceri. Bilanțul întreprinderilor mici. Luat de pe: thebalancesmb.com.

Nimeni nu a comentat acest articol încă.