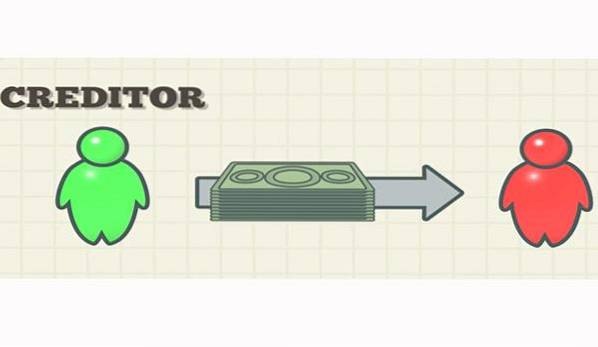

Caracteristicile, tipurile și exemplele creditorului

A creditor Este o persoană, bancă sau altă companie care a acordat credit sau a împrumutat bani unei alte părți, care este destinat să fie primită înapoi în viitor. Partea căreia i s-a acordat creditul este un client, care va fi denumit acum debitor.

Compania care furnizează servicii sau produse unei persoane fizice sau unei companii este considerată, de asemenea, un creditor, fără a cere plata imediat, datorită faptului că clientul datorează companiei bani pentru produsele sau serviciile deja furnizate..

Băncile și alte instituții financiare formează o parte importantă a creditorilor care își desfășoară activitatea în cadrul economiei actuale, deși prin creșterea schemelor precum împrumuturile private, persoanele fizice pot deveni și creditori ai companiilor..

Companiile și agențiile guvernamentale formează creditori suplimentari, care pot oferi finanțare companiilor în creștere.

Termenul de creditor este utilizat frecvent în lumea financiară, în special în ceea ce privește împrumuturile pe termen scurt, obligațiunile pe termen lung și împrumuturile pentru locuințe..

Indice articol

- 1 Caracteristici

- 1.1 Cum câștigă bani creditorii

- 1.2 Ce trebuie făcut dacă un creditor nu este plătit

- 1.3 Creditori și cazuri de faliment

- 2 tipuri

- 2.1 Tipuri de datorii

- 3 Exemple

- 4 Referințe

Caracteristici

Practic, relația debitor-creditor este similară cu relația client-furnizor. Puteți fi client și furnizor în același timp, la fel cum puteți fi și debitor și creditor în același timp..

Sumele datorate creditorilor sunt raportate în bilanțul societății drept pasive.

Majoritatea bilanțurilor raportează sumele datorate creditorilor din două grupuri: pasive curente și pasive necurente (sau pe termen lung)..

Cum fac banii creditorii

Creditorii câștigă bani percepând dobânzi la împrumuturile pe care le oferă clienților lor.

De exemplu, dacă un creditor împrumută împrumutatului 5.000 $ la o rată a dobânzii de 5%, creditorul câștigă bani datorită dobânzii la împrumut..

La rândul său, creditorul acceptă un anumit risc, care este acela că împrumutatul nu va putea plăti împrumutul. Pentru a atenua acest risc, creditorii își indexează ratele dobânzii la bonitatea și istoricul creditului împrumutatului..

Ratele dobânzii ipotecare variază în funcție de o serie de factori, inclusiv valoarea avansului și creditorul însuși. Cu toate acestea, bonitatea are un impact primordial asupra ratei dobânzii..

Împrumutații cu ratinguri de credit excelente sunt considerați cu risc scăzut pentru creditori. Drept urmare, acești împrumutați au dobânzi scăzute..

În schimb, debitorii cu scoruri de credit reduse sunt mai riscanți pentru creditori. Pentru a face față riscului, creditorii vă percep rate mai mari ale dobânzii.

Ce trebuie făcut dacă un creditor nu este plătit

Dacă un creditor nu primește rambursarea unei datorii, are anumite resurse pentru a o putea încasa.

În cazul în care datoria este garantată de garanții, precum ipoteci sau împrumuturi auto, care sunt garantate de case și, respectiv, de mașini, creditorul poate încerca să recupereze această garanție..

În alte cazuri în care datoria nu este garantată, creditorul poate duce debitorul în instanță, cu intenția de a garanta salariul debitorului sau de a se asigura că un alt tip de ordin de rambursare este generat de instanță..

Creditorii personali care nu pot recupera o datorie îl pot solicita în declarația de impozitare ca o pierdere de câștig de capital pe termen scurt. Pentru a face acest lucru, trebuie să facă un efort semnificativ pentru a revendica datoria.

Creditori și cazuri de faliment

Dacă un debitor decide să solicite falimentul, instanța notifică creditorul cu privire la proces. În unele cazuri de faliment, toate activele neesențiale ale debitorului sunt vândute pentru a achita datoriile. Administratorul falimentului plătește datoriile în ordinea priorității.

Datoriile fiscale și pensia alimentară primesc adesea prioritate maximă, alături de sancțiuni penale, plăți în plus ale beneficiilor federale și o mână de alte datorii..

Împrumuturile negarantate, cum ar fi cardurile de credit, sunt prioritizate ultima dată. Acest lucru oferă creditorilor șansa cea mai mică de a recupera fonduri de la debitori în timpul procedurilor de faliment..

Tipuri

În general, creditorii pot fi clasificați în două moduri, ca fiind personali sau reali. Persoanele care împrumută bani prietenilor sau familiei sunt creditori personali.

Creditorii reali, precum băncile sau companiile financiare, au contracte legale semnate de împrumutați. Acest lucru oferă împrumutătorului dreptul de a solicita oricare dintre activele reale ale debitorului, cum ar fi proprietăți imobiliare sau mașini, dacă împrumutul nu este rambursat..

Creditorii pot fi, de asemenea, împărțiți în două categorii: garantat și nesecurizat. O parte garantată are o garanție sau o cheltuială, care este o parte sau toate activele companiei, pentru a-și asigura datoria..

Acesta ar putea fi, de exemplu, o ipotecă, în care proprietatea reprezintă garanție. Un creditor negarantat nu are nicio taxă pe activele companiei.

Tipuri de datorii

Distincția dintre datoria superioară și datoria subordonată este crucială pentru creditori și investitori.

Datoria senior este considerată mai puțin riscantă decât datoria subordonată. Aceasta este pentru a fi primul din linia de plată, după ce mijloacele de plată sunt disponibile.

Aceasta înseamnă că rata dobânzii plătite pentru datoriile senior este mai mică decât cea plătită pentru datoriile negarantate..

Exemple

Exemplu de creditor sunt angajații companiei cărora li se datorează salarii și bonusuri. De asemenea, guvernul căruia i se datorează impozite și clienții care au efectuat depozite sau alte plăți în avans.

Să presupunem un scenariu cu un creditor real, banca XYZ, care este abordat pentru un împrumut. Dacă aprobați și împrumutați banii, banca XYZ devine creditor.

Persoanele fizice și întreprinderile pot avea mai mulți creditori în același timp, pentru multe tipuri diferite de datorii..

Exemple suplimentare de creditori care extind linii de credit pentru bani sau servicii includ: companiile de utilități, cluburile de sănătate, companiile de telefonie și emitenții de carduri de credit.

Nu toți creditorii sunt considerați egali. Unii creditori sunt considerați superiori altora sau superiori, în timp ce alții vor fi subordonați.

De exemplu, dacă Compania XYZ emite obligațiuni, deținătorii de obligațiuni devin creditori principali ai acționarilor Companiei XYZ. Dacă XYZ Company intră ulterior în faliment, deținătorii de obligațiuni au dreptul la rambursare înainte de acționari.

Referințe

- Investopedia (2018). Debitor. Luat de pe: investopedia.com.

- Antrenor contabil (2018). Care este distincția dintre debitor și creditor? Preluat de pe: accountingcoach.com.

- Investopedia (2018). Creditor. Luat de pe: investopedia.com.

- Antrenor contabil (2018). Ce este un creditor? Preluat de pe: accountingcoach.com.

- Wikipedia, enciclopedia liberă (2018). Creditor. Luat de pe: en.wikipedia.org.

- Investing Answers (2018). Creditor. Luat de la: investinganswers.com.

Nimeni nu a comentat acest articol încă.